任性买便宜股票有风险

任性买便宜股票有风险?为何不能买便宜股票?买便宜股票可能导致破产 别太任性。

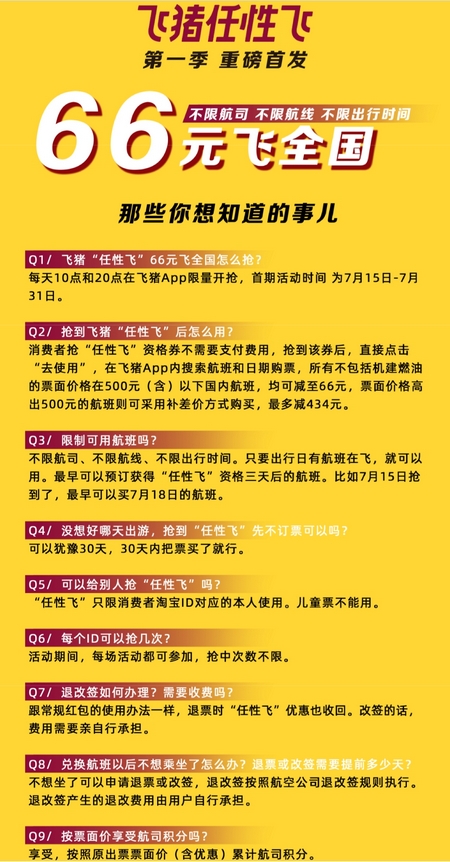

你有没有注意到,不少人生性喜欢逛商场,寻找便宜货。从旅行包到化妆品,从毛衣到皮鞋,只要有大减价,他们每场必到。他们每次买回一大堆东西,但不一定是真正有用的东西。时过境迁,那些便宜货没有用,发霉变质,主人又不忍心丢掉它们,于是乎,只好搞一个大甩卖。买股票也是如此。有些人看这只股票便宜,那只也不错。突然,一阵大风刮过,股票的一半价格跌没了。强忍了许久,主人才抚摸着伤口,斩仓。而斩仓又正好错过了下一轮投机的升浪。主人悔恨不已,却不断地重复。这样的人掉进了“价值陷阱”(value trap)里面,且不能自拔。多数人认为,巴菲特是个价值投资者,可是有一本书却对这种看法提出了有力的挑战。 美国乔治敦大学的一位教授普莱姆?詹恩(Prem Jain)在其大作《价值投资之外的巴菲特》(Buffett Beyond Value)中认为,巴菲特实际上既是一个增长型的投资者,又是一个价值投资者,而且更是前者。要看过去多年的销售和利润巴菲特的老师本杰明?格雷厄姆曾经说过这样一句话:“当一家公司能在可预见的未来实现15%的复合利润增长时,那么在理论上它的股价应该是天高。”我对这话的理解是,年复一年15%的利润增长是一个非常不容易的成就;而且,增长率对于股票的价值有着至关重要的作用。巴菲特成功的秘诀好像在于把重心放在公司的增长率上,并且是可持续的增长率,然后再看股票的价格是否足够便宜。g》普莱姆找了很多的例子证明,对于低质量(以及前景一般)的公司不管多么便宜,巴菲特都是不买的。

对巴菲特的两大投资原则,大家已经很熟悉了:1.不能只看某一年的市盈率,要看过去多年的市盈率。这个原则很有意思,因为它可以帮你避开那个可笑的、关于究竟用哪年的市盈率的问题;2.所投资的公司必须足够大,在行业内必须占据领导地位,而且负债率不高。巴菲特告诫大家要避开“价格低,但价值更低”的股票。当然,市盈率高的股票或者昂贵的股票不见得都是具有增长型的股票。要看一个公司的历史业绩,最好看10年以上。我在1994年加入投资银行的时候,书上就这么说,我也听说过类似的话,但我一直没把这话听进去。有两个原因:一是中国公司的历史短,二是情况变化太快。如果你一定要坚持巴菲特对历史业绩的要求,你会错过很多快速变化的、转型中的好公司。当然,巴菲特也错过了太多的好公司和好股票。但这没关系,他依然是世界上最成功的投资者。巴菲特认为,只有在非常极端的情况下才可以投资初次上市的公司的股票(即IPO)。每一家初次上市的公司都被吹嘘成高增长型公司,可大多数的结果是令人失望的。为什么?过度的包装是罪魁祸首。美国的两个教授,杰伊?里特(Jay Ritter)和伊沃?韦尔奇(Ivo Welch),曾经作过一个研究,发现在1980~2005年,世界上7000个初次上市的公司的股票在IPO之后的3年里表现比大市差20%.从1994年以来,我在投资方面碰壁很多次,终于明白了看长期的历史业绩的重要性。一句话:江山易改,本性难移。坏的管理层就是坏的管理层,很难突然变好—也许永远不能变好。放弃前半场,只赚取后半场的暴利人们把投资者分成截然不同的两大派别:价值派和增长派。这是很错误的。詹恩教授认为,巴菲特既是增长派又是价值派,但首先是增长派。他还认为,当你发现一家公司的管理层很进取(并且正派),而且认为公司(和行业)的前景很好,公司的利润会高速增长好些年的话,你千万不要用传统的估值方法去捆住你的手脚。今天看起来很贵的股票,过两年就显得很便宜,而且你似乎永远买不到它,因为它的股价不断创新高,似乎永远很贵。

上面就是小编为您带来任性买便宜股票有风险的全部内容。

发布于 2022-04-25 问答