炒股资金管理策略有哪些

在知道报偿/风险率如何影响股市交易之前,先来了解报偿/风险比的概念。报偿/风险比是预期回报与未来风险的比值。(下面是小编为大家收集的炒股资金管理策略有哪些相关信息,希望你喜欢。)假设在某段时间内某股即将上涨的空间是6元,而可能下跌的空间是2元,那么报偿/风险比就是3:1。

1.报偿/风险比与获胜率之间的关系

在股市交易中,我们更关注买入股票后在某一段时间内最终盈利的可能性,在这里引入获胜率的概念,即将来是获利卖出还是亏损卖出的概率。

报偿/风险比和获胜率联系很紧密。举例来说,假设交易者有100万元的本金,始终选择报酬/风险比为3:1的行情满仓做10次,同时设止损位为买入价的-3%(盈利目标为买入价的9%),那么:

0胜时:亏30万元

1胜9负时:亏18万元

2胜8负时:亏5万元

3胜7负时:赚6万元

4胜6负时:赚18万元

5胜5负时:赚30万元

6胜4负时:赚42万元

7胜3负时:赚54万元

8胜2负时:赚66万元

9胜1负时:赚78万元

10胜时:赚90万元

可见,交易者只要能在10次交易中赢得3次,即可有小的盈利(这里均没有考虑复利和交易成本的问题);而如果交易者能在行情的报偿/风险比为4:1时入场,那么只要在10次交易中赢得2次,即可勉强保住本金。10局实现3胜或2胜,这种胜率对于一名职业选手而言,显然很容易达到。因此报偿/风险比的通用标准是3:1,根据这一比率,我们在考虑交易时,其获利潜力就至少需要3倍于可能的亏损,才能付诸实施。

报偿/风险比是交易者入场时首先要关注的问题,但这是一个上涨空间和下跌空间的测量问题,是一个静态的问题,只需通过丈量股价未来阻力区间和支撑区间即可得到答案。高报偿/风险比的机会看起来很多,但个股行情会不会如期启动则往往限制了交易者的介入时机。一般来说,个股会不会启动、启动的能量有多大、市场是否配合等问题,是属于获胜率的问题。

也就是说,交易者若想在交易中获利,一是要考虑个股的报偿/风险比问题,二是要考虑该股的获胜率问题,只有高启动概率、高报偿/风险比的个股才值得介入。但交易者很难找到两者都很高的入场机会,在熊市里就更是如此,这点比较遗憾。

总体来说,若想交易取得成功,在股票的报偿/风险比越小时,对获胜率的要求就越高;而当股票的报偿/风险比越大时,则对获胜率的要求就可以低一些。交易者长期获利的关键是能正确评估出个股的报偿/风险比和获胜率。

这里的报偿,不是指交易者能预测到的个股最高目标收益,而是在正常情况下个股可能达到的合理价位目标;这里的风险,是指交易者能够承受的最大亏损额度,一旦亏损达到这个额度,交易者就必须出局;这里的获胜率,需要交易者对个股发展趋势的正确认知和准确判断,是一个极富个性的经验判断问题。

2.报偿/风险比与入市资金的关系

绝大部分交易者都不知道这样一个问题:在高报偿风险比恒定的情况下,入市资金并非和投资收益保持正比的关系,那些以为胜算大就加大投入的交易者,在吃过很多亏后仍然不知道真正的原因在哪里。

即使他们知道要使自己的年度投资回报率保持为正数,但在实际的操作过程中,他们却往往因为不懂模拟交易而使交易过程与期望结果南辕北辙。因此,资金管理的价值越发表现得突出。

那么报酬风险率和入市资金之间有什么关系呢?根据国外大量的统计结果表明,对于固定胜率为50%而报偿/风险比不同的交易行为,都会有一个最佳的入市资金比例。见下表:

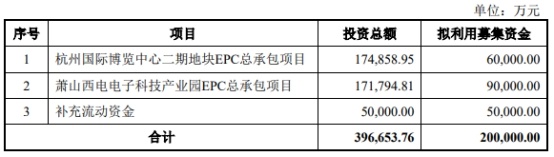

报酬/风险比与入市资金的关系

可见,如果交易者认为自己都不会有失误时,那么每次满仓操作将是明智的选择;但如果交易者对每次进场的胜率把握都不能达到100%时,那么就该谨慎地控制入市资金的比例了。

从理性和合理的角度来说而最大的报偿/风险比也不会超过7:1,所以,最佳的入市资金比例应介于10%??50%之间,且入市资金比例可随着报偿/风险比的逐步增大而相应提高,但最高不应超过总资金的50%。

在理解上述常识后,一些交易者往往会继续深入研究,并在交易过程中去实践这些研究。但在实践的过程中需要注意,我们对报偿/风险比的判断都是一些主观的看法,具有很大的不确定性和失误率,因而上述结论往往很难被正确应用,而10%??50%的资金投入比例才是值得交易者重点关注的部分。

即:最好将你在个股上的资金投入比例控制在30%以内,以利于分期投资获取长远盈利。

在报偿/风险比的测算中还应加入可能性因子的考虑。因为仅预估利润和亏损目标往往是不准确的,还有许多影响其变动的因素,因此,在预估潜在获利能力和亏损额上还要分别乘以上述利润和亏损出现的概率。

“让利润充分增长,将亏损限于小额”,这是期货交易中的老生常谈。在期货交易中如果我们能咬定长期趋势,就能实现巨利,但是就每年来说,这样的机会只有少数的几次。

所以这需要把握周期、耐心等待的长远眼光。

与朋友聊天,谈到资金管理以及股票仓位管理的问题,今天总结一下,谈谈一点个人的经验。

关于资金管理,需要分为大资金(1000万以上),中资金(500-1000万)以及小资金(500万以下)。不同的资金规模涉及到不同的管理策略。大资金当然是需要以中长线为主,以相对稳定的收益目标为前提,不适合短线及频繁的操作。而小资金则可以相对短线操作,追求更高的资金收益率和资金积累速度。中资金可介于这两者之间,或者将资金分成两部分,一部分按大资金的思路操作,一部分按小资金的思路操作。

由于广大的散户基本上都是属于小资金,那么我则以小资金的思路,大致说说自己的一点经验。

首先,需要对您的总资金做一个划分。500万元以下的资金,股票数量以不超过5只为宜。那么平均一下,每只股票按100万的目标进行仓位配置和管理。具体如下:

关于一只股票分几次买的问题,我一般是这样分类的:40%,40%,20%,

第一次只买40%,如果买入后亏损,一般在亏损10%左右,那么我会暂时出来留下100股。等待第二次大级别站稳时再买回去,如果再次进去又套了,那么也不割了,直到再次套20%以上时(此时股价距离我第一次介入的位置最少已经回调了50%,除非公司暴雷或者重大利空(这种事情只有天知道,所以也不是没有这种可能,真遇到了,只能认栽,不怪自己也不怪别人,怪造化弄人,随遇而安吧),否则此位置的风险应该已经很低了),那么我在股价站稳时再买40%(摊平后此时总亏损在10%左右,只要公司一切正常,一般来说,接下来的反弹就足以解套甚至赚钱了)。剩下20%用来做T降低成本,也就是任何一只股票,在它配置的资金范围内,最多只买到80%。如果第二次买入40%后没有站稳,也就是接下来没有如期反弹,反而继续下跌,那么跌破第二次进入的价格10%时,再次将第二次的40%割肉止损出来,等待后面的机会。那么在这只股票上面,你还保留了50%的资金支持。

如果第一次的40%就盈利了,除非这只股票有翻倍的潜力,比如涨停,概念,热点,低价,趋势良好等这几个条件同时符合,那么我会再追40%,同时以第二次的成本为参考,如果追错了,回吐10%左右时全部出来。如果没追错,那就赚大了。如果这只股票不符合以上的几个条件,那么就只能做短线,第一次买入40%后即使盈利了,也不再追买了,可能赚30%-50%就全出了。因为股票都是盈利的,所以没有使用的资金可以按照方法买入第二只,依次类推。这样,我的账户里就永远只有两类股票了:

第一类:买入后套牢,留下100股等待再次进入的股票。同时账户里一定要留有原本属于这只股票的资金,不可挪作它用,否则以上策略将完全失效。我是在掉坑无数之后爬出来的经验,你不听或者不信,掉坑了也不要回来怪我。

第二类:进场即盈利的股票。如果你不想继续加仓,那么没用掉的钱,可接着买下一只,因为盈利的股票不需要资金支持了,你随时可止盈出来。如果盈利了你不出来,最后变成了亏损和套牢,那么你就采用上面100股的策略。

这个方法的关键是套牢股票除了留下的100股,出来的资金一定专款专用,不能再买其他的股票,而等待再次站稳的判断标准也很简单,日线底分型或者30级别的MACD重回0轴之上。而对盈利的股票,相对就宽松一些,追不追涨可根据个人情况调整,只要是赚钱出来的,就没有卖错。

我这个方法的原则是永远按照套牢亏损的预期去安排资金。第一次买入40%后如果亏损套牢了,不管我出不出来,后面都有资金支持。而之所以先出来只留下100股,也是考虑资金利用率的问题。即使是一个日线顶分型到底分型,中间最快的时间可能也要十天半个月,如果第一个底分型失败,二次下探,那么走势完全反转,可能最快也要1-2个月后才有二次进入的机会,所以完全没有必要把资金放在里面,拿着钱心里更踏实(特别注意,这个钱不可以再买其他的股票,否则等机会再次来临,你就只有干瞪眼,看着它涨了。就因为这,我大腿被拍肿了好多回了,我不希望你的大腿也被不停地拍肿。因为你已经全部出来了,此时也可以考虑用另外的40%寻找下一只股票,如果连续两只都犯了相同的错误,你就收手吧,不能再买了,直到这两只股票都成功出来了为止。傻子连续犯了两次错误之后,都知道要停下来了,除非你比傻子还傻。狗狗你骗它两次之后,第三次都不会上当了,除非你。。。。。。)。另外一个就是40%如果一直在里面不动,有时套20%-30%也挺多的,所以现在一旦顶分型成立跌破5日线,我都先出来,而且留下100股,心理也不慌了。当然这是针对刚入场不久后的做法。如果你稍一犹豫,不够当机立断,仍然抱有幻想,等反应过来时已经套牢20-30%,就没必要再割,留100股了,可以等待合适的位置再买入40%做波段差价。因为要做差价,需要有一定的仓位,100股是做不了差价的。

另外还有一个就是,根据你第一次买入的股价位置,如果是在底部的或者回调很多的走势形态,那么短期套牢之后要不要出来,也可根据实际情况决定。特别是如果跌10%左右正好到了中枢的下边沿位置,就不可以闭着眼睛出来了,可等待观察。因为如果此时站稳,后续还是维持中枢震荡,这个位置反而是应该进去而不是出来的,可以把第二个40%仓位补进去,那么一个震荡反弹就赚钱了。如果完全跌破中枢下沿且拉回不来形成第三类卖点,此时你可以退出留下100股。虽然比10%的位置多亏了几个点,但是没有办法,这是最实际和科学的操作方法,这几个点也是必须承担的风险,否则就是瞎操作甚至节奏错乱,最后错上加错!