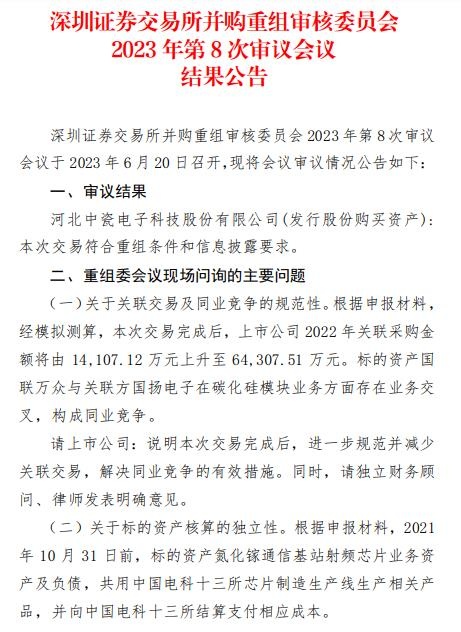

国联证券拟收购中融基金 弥补公募牌照空缺

每经记者:李娜 每经编辑:彭水萍

历经大半年,中融基金股权转让的最后买家终于浮出水面。

2月7日晚,国联证券公告拟收购中融基金管理有限公司,计划收购100%股权,以达到最终取得中融基金控股权的目标。

至此,国联证券的公募业务版图也清晰起来。公开资料显示,国联证券为中海基金第二大股东,持有其33.409%股权,若此番顺利拿下中融基金100%的控股权,资管子公司成立后再获得公募基金牌照,其公募版图的“一参一控一牌”布局将得以完整,公司的含基量指标将大幅提高。

某券商非银分析人士向《每日经济新闻》记者表示:“这个事情可以从多个层面来看,就国联证券这家上市公司而言,收购一家公募基金,对于整个财富管理的业务布局意义很大。因为本身国联证券的一个很重要的特色标签就是财富管理,之前在投顾业务和投顾产品这块做得不错,如果再加上公募基金这块短板补齐,那么在整个财富管理方向上,我觉得可能还会做出很不一样的东西。”

补齐公司业务短板

加快布局公募业务,国联证券正在行动。

2月7日晚,为弥补公募基金牌照空缺,国联证券发布公告称,拟通过摘牌方式收购中融国际信托有限公司所持有中融基金51%股权(挂牌底价为15.04亿元),最终成交价格由竞价结果确定。在取得中融信托所持有中融基金51%股权的前提下,公司将通过协议受让方式收购上海融晟所持有中融基金49%股权,受让价格将参考经国资评估备案结果且不高于14.45亿元。以达到最终取得中融基金控股权的目标。

公开资料显示,中融基金管理有限公司成立于2013年5月,注册资本7.5亿元。截至2022年9月30日,中融基金资产总额人民币12.29亿元,净资产11.06亿元;2022年1~9月,中融基金实现营业收入3.36亿元,净利润624.92万元,扣非净利润907.31万元。

Wind数据显示,截至2022年12月31日,中融基金资产管理规模为1107.54亿元,在152家持牌机构中排在第46位。具体来看,权益类基金为121.08亿元,债券型基金为713.91亿元,货币型基金为270.2亿元,另类投资为1.76亿元。

国联证券表示,相较于新设公募基金,通过收购方式有助于公司在较短时间内获取成熟公募基金牌照,节省团队搭建、系统投入,缩短业务培育周期。本次收购将有助于公司快速获取公募基金牌照,补齐业务短板,提升整体综合金融服务能力,深化泛财富管理转型,并与公司现有资源优势整合,完善综合金融服务体系,提升整体经营效益。

具有行业标志意义

毫无疑问,若国联证券收购中融基金成功,其公募业务版图将进一步完整。

公开资料显示,国联证券为中海基金第二大股东,持有其33.409%股权。中海基金成立于2004年3月18日,前身为国联基金管理有限公司,现注册资本为1.47亿元人民币。数据显示,截至2022年底,中海基金目前资产管理规模只有149.72亿元。

近年来,券商成立资管子公司申请公募牌照已成为必选项。国联证券曾发布公告,拟出资10亿元设立全资资管子公司,投资标的名称暂定为国联证券资产管理有限公司,若再拿下公募基金牌照,那么国联证券将完成“一参一控一牌”布局。

相关公告显示,其交易定价依据的审计报告、评估报告基准日均为2021年12月31日。中融基金股东全部权益价值评估结果约为29.48亿元,较账面价值增值18.48亿元,增值率为168.03%。据此,中融基金51%股权对应权益评估值为15.04亿元。

在前述券商非银分析人士看来,本次国联证券收购还有另外一个层面的意义。“对于行业来说也是一个很重要的标志意义,就一家上市公司收购中融基金,收购资金有30亿元,然后7000多万元的利润,整体的估值其实很高。40多倍的估值,那么也就意味着它给了我们整个公募基金行业和公募基金标的一个定价锚。那么在这个定价锚的基础上的话,就是说,券商系下边的整个公募基金体量足够大,给券商其实带来一个很重要的估值重估的窗口。”

小投发布于 2023-03-12 财经